これまで何度も貯金を始めても途中で挫折してしまう人も多いと思います。

金融広報委員会が発表している家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)によると『口座を保有しているが残高がない』と回答した人は全体の22.2%いました。つまり約5人に1人は貯金がない・・・ということになります。

しかし現在貯金がない人の中には

・・・と貯金がない現状に危機感を覚えている人もいるはず。そんなこれから貯金を始めようと考えている人に、誰でもできる貯金方法を6つ紹介します。

これまでいろんな方法の貯金を始めたもののすぐに挫折してしまった経験のある人は、ぜひ次の6つの貯金の方法を試してみてください。

目次

“先取り貯蓄”が貯金の基本

貯金をコツコツ貯めるためには“先取り貯蓄”が基本となります。

先取り貯蓄とは収入(給料)が入ったら、真っ先に貯金に回す分のお金を生活費など使う予定のお金から隔離する貯金方法を指します。例えば

と決めた場合、給料日になったら貯金に回す予定の2万円を先に引き出し、貯金専用の口座に移します。

貯金に回す予定のお金さえ先に隔離しておけば、仮に残ったお金を全額使い切っても間違って貯金を使ってしまう心配はありません。貯金のために常に節約を意識したり

と考えなくても貯金ができるため、貯金を続けるのであれば先取り貯蓄を取り入れて始めてみてください。

先取り貯蓄で回す理想の貯金額は?

収入が入ったら、イの一番に貯金するお金を隔離する先取り貯蓄。ここで大切なのは“毎月いくらを貯金に回せばいいのか?”という点です。

貯金に回す金額は毎月の手取り収入の10~15%の間で固定させるのがおすすめです。

金融広報委員会が発表している家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)によると『年間手取り収入(臨時収入を含む)からの貯蓄割合(金融資産保有世帯)』は以下の通りとなります。

| 貯蓄に回す割合 | 回答(割合) |

| 5%未満 | 8.1% |

| 5~10% | 15.1% |

| 10~15% | 18.9% |

| 15~20% | 4.7% |

| 20~25% | 7.0% |

| 25~30% | 1.3% |

| 30~35% | 2.7% |

| 35%以上 | 2.5% |

| 貯蓄しない | 32.6% |

引用:金融広報委員会『家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)』

上記の表を見る限り、手取り月収の10~15%を貯金に回している人が最も多いのが分かります。手取り月収の10~15%であれば、貯金に回しても多少の節約を心がければ

・・・という事態にはなりにくいはず。特に貯金を始めたての時期は“貯金をする”という習慣がまだできていないため、無理に貯金額を上げると自由にお金を使えないストレスが溜まってしまい、貯金が嫌になってしまうので無理に貯金額を上げないように。

節約生活に慣れて

と感じた時に月々の貯金額を増やしていけば問題ありません。

先取り貯蓄が苦手な人へのおすすめ対策

先取り貯蓄でお金を貯めるためには収入が入ったら真っ先に貯金に回す分だけを別の口座に移す作業が必要です。しかし

・・・と感じる人もいると思います。

そんな人はぜひ“自動”で先取り貯蓄ができる制度を有効活用してください。

具体的に以下のような制度があります。解説している金融機関や勤めている会社の福利厚生によっては利用できない場合があるので、利用できるかどうかを事前に調べてみてください。

自動積立制度

銀行などの金融機関によっては自動積立制度を利用できる口座が開設できます。自動積立制度とは毎月指定した日に指定した金額を特定の口座に移動してくれる仕組みのこと。

例えば三菱UFJ銀行では『自動つみたて定期預金』という口座があります。自動つみたて定期預金とは毎月1万円から自動で指定した口座から定期預金口座にお金が送金されます。

さらに

- 振替サイクルが選べる(毎月、3ヶ月、年1~2回の特定月のいずれか)

- 振替額の増額も可能(ただし年2回まで)

- 窓口、ATM、インターネットバンクから臨時入金可能

といった特徴もあります。もちろん三菱UFJ銀行以外の大手金融機関であれば、同様の口座が開設できます。(ただし振替サイクルの選択肢や振替金額の下限など細かい部分で違いがある場合があります。)

仕事が忙しくなかなか銀行に立ち寄れない人は自動積立制度がついている口座を貯金用の口座にすると簡単に先取り貯蓄ができます。

財形貯蓄制度

財形貯蓄制度とは企業の福利厚生の1つで、毎月の給料から一定金額を指定した口座に振り込んでもらう制度を言います。

例えば手取り月収20万円の人が財形貯蓄制度を利用して毎月2万円を給料の振込口座とは別の口座に振り込んでもらうようにした場合給料日になったら会社から

- 給料が振り込まれる口座に18万円

- 指定した口座(貯金用の口座)に2万円

という形で給料が支払われます。つまり自ら貯金に回すお金を移動させなくても会社が給料から貯金に回す分だけを別口座に振り込んでくれるのです。

ただし財形貯蓄制度はどの企業でも採用しているわけではありません。勤めている会社が財形貯蓄制度を採用していない場合は利用できません。

また財形貯蓄制度には

- 一般財形貯蓄

- 財形住宅貯蓄(住宅購入やリフォーム費用を貯める目的)

- 財形年金貯蓄(老後の生活資金を貯める目的)

の3種類があるが、財形住宅貯蓄と財形年金貯蓄は上記用途以外でお金が使えない縛りがあります。貯金を貯める目的に合わせて制度の利用し方が変わるため、財形貯蓄制度を利用しようと思うのであれば、事前に会社に問い合わせたりしてリサーチしましょう。

貯金ができる生活習慣への改善

貯金を貯めるためには毎月貯金に回すお金をねん出しなければいけません。では具体的にどのように貯金に回すお金をねん出すればいいのか?

一言で言えば“生活習慣を見直してお金の使い方を改善する”です。

普段のお金の使い方は生活習慣に大きく関係してきます。例えば毎朝缶コーヒーを買うのが習慣になっている人は

という習慣を改善しないと缶コーヒー代の節約にはつながりませんよね?

では貯金ができる生活習慣にするには具体的にどんな行動が必要なのか?まずは次の5つの行動から取り掛かってみてはいかがでしょう。

家計簿をつけて支出を洗い出す

お金の使い方を改善するためには現状を知らないと具体的な行動がとれません。今自分が何にいくら使っているか?を把握するためにも家計簿をつけて支出をハッキリさせるところから始めましょう。

家計簿をつける時に大事なのは“何にいくら使ったのか”をザックリ知ること。

例えば食費では食材1つ1つの価格を家計簿に記載する必要はありません。

- 月に何回買い物に行ったか?

- 1回の買い物でいくら使ったのか?

が分かればOK。家計簿のつけ方については下記ページで紹介しているのでそちらを参考にしてください。

“要らないもの”への出費を無くす

家計簿をつけて毎月の収支が確認出来たら支出の中から“使っていないもの”“要らないもの”への支出を探してください。自分にとって不要な物への支出は無駄遣い以外何ものでもないので、まずは無駄遣いから減らしていくようにしましょう。

例えば

- ほとんど利用していない月額サービス(VODなど)

- 買ったけどほとんど使っていないもの

- 勢いで買ったけど後悔したもの

などなど。食費や光熱費を節約するための行動を取る前に、まずはムダな出費を無くすところから始めると貯金が貯まる生活習慣が確立しやすいでしょう。

節約は固定費から取り掛かる

支出を節約するのであれば固定費から優先的に見直すのをお勧めします。なぜなら固定費は“契約プラン”を見直して乗り換えるだけで簡単に節約できるからです。

例えばスマホ代やインターネット代などの通信費は現在の契約プランを確認し、自分の使い方にあったプランに乗り換えてください。これだけで月々の通信費は特に使い方を改善しなくても節約できます。

また保険料も現在契約している保障内容と保険料を比べて

を探してみてください。保険の場合、商品が複雑なため一人で比較・検証をするよりも保険相談サービスを利用するとよりスムーズに今の自分に合った保険が見つかると思います。

最近は電力自由化によって電気料金やガス料金などの光熱費も、契約プランの見直しで節約できます。プランの比較や検討に時間がかかりますが、しっかり検討して正しいプランに乗り換えられれば特に生活習慣を変えなくても毎月節約できるのでまずは固定費の節約から取り掛かってみてください。

支出が関わる部分をチェックする

食費や日用品代など、変動費にかかる支出の節約も貯金のためには大切です。変動費は知らない間に無駄な支出が含まれたりしますが“ムダな支出”を見つけ出すのが難しい支出でもあります。

変動費の支出を見つけ出すには支出に大きく関わる部分をチェックしてみてください。

ファイナンシャルプランナーの山本美紀さんは『保険チャンネル』というサイトで次の3つの箇所の確認から取り組むと変動費の無駄遣いや見つけやすいと言われています。

冷蔵庫

冷蔵庫には当然食材が保管されています。もし冷蔵庫の中にずっと残っている食材があればそれは“使っていない食材”と言えます。

食費節約のためには自炊がとても重要ですし、自炊するためには食材を買わないといけません。しかし使わずに食材を腐らせてしまったら“食費の無駄遣い”になります。

- 冷蔵庫にある食材はきちんと使い切れているか?

- 腐らせてしまった食材はないか?

- 必要以上に買いすぎていないか?

を確認するためにも定期的に冷蔵庫の中身は確認しましょう。冷蔵庫の中身が把握できれば足りないものだけを買い足せばいいため、無駄に食費が膨らむのを抑えられます。

クローゼット

服や雑貨代の無駄遣いを調べるにはクローゼットをチェックしましょう。クローゼットにある服のうち、数回しか着ていないものや買ったきり一度も使っていないバッグなどがあれば“無駄遣いした証拠”となります。

ほとんど着ない服や使わないバッグなどを見つけたら

と買う経緯に至った時の心境を思い出してください。衝動買いをした時の心境や状況を思い返して反省することが今後の無駄遣いや衝動買いを減らすためには重要です。

手帳・スケジュールアプリ

手帳やスケジュールアプリなど、日々の予定を書き込んでいるものがあれば、ぜひチェックしてみてください。特に遊びに行く予定や飲み会の予定を囲んでいるのであれば

を確認しましょう。

遊ぶ機会が多かったり顔を出した飲み会が多いということは“娯楽費・交際費”を使っている機会が多いのを意味します。毎月の娯楽費の予算内におさまっていれば問題ありませんが、必要以上に交際費がかさむと貯金に回すお金がねん出できなくなります。

ファイナンシャルプランナーの花輪陽子さんは家計簿アプリ「Moneytree」のサイトコラム『食費や交際費は収入の何パーセントが適正?賢い予算の立て方』で

教育・娯楽費の目安は手取り月収の5%

と言っています。上記の数字を参考に

という人は、遊び方や参加する飲み会を厳選するよう心がけてみてください。

クレジットカードのポイントを貯める

普段何気なく支払っている支出の中には“クレジットカード”で支払った方がお得なものもあります。具体的にはクレジットカードで支払うことでポイントが貯められます。

例えば楽天市場が発行している「楽天カード」は毎月の利用額の1%が楽天ポイントになります。楽天ポイントは楽天で買い物をする際に1ポイント=1円で利用できるため、ポイントを貯めれば貯めるほどお得に買い物ができるようになります。

クレジットカードで支払った方がいい支出としては固定費が挙げられます。

固定費を全て1枚のクレジットカードで支払うようにすれば、毎月の固定費の支払い分のポイントが貯められます。さらに支払いをクレジットカードにまとめると各固定費の支払いが一括でできるようになるため、お金の管理も簡単になります。

ただし

といってクレジットカードを多用するのは控えるように。クレジットカードの使い方が確立していないとついついクレジットカードを使いすぎてしまい、支払いできないくらいの金額をカード会社から請求されてしまいます。

クレジットカードの使い方が自分の中で確立していないうちは固定費のみをクレジットカードで支払うようにしましょう。

楽しくできる貯金方法を始める

貯金は事務的にコツコツ取り組むのが成功の秘訣でもあります。そのため

なんて人も中に入るでしょう。

もし貯金を“楽しく”取り組みたいのであれば次の5つの貯金方法を始めてはいかがでしょう。

何事も楽しく取り組めば長続きしますし、習慣化しやすくなります。特に節約が苦手な人は先取り貯蓄と合わせて楽しくできる貯金方法を始めると、お金の使い方や生活習慣を改善できるかもしれませんよ?

500円玉貯金

紹介する5つの貯金方法の中で最も有名なのが500円玉貯金ではないでしょうか。

やり方は、買い物のお釣りでもらった500円玉を使わずにとっておき、貯金箱にどんどん投下していく・・・というもの。500玉貯金専用の貯金箱も売っているため取り組んでいる人も多いと思います。

500円玉貯金を長く続けるポイントとしては

- 最初は小さい貯金箱から始める

- 最初に3万円分くらいの500円玉を貯金箱に入れる

- 500円玉専用の小銭袋を持ち歩く

などがあります。貯金箱が重くなるにつれてお金を貯まっていくのが分かるため、貯金に対するモチベーションも高く維持できるのも大きな特徴です。

365日貯金

365日貯金とは毎日必ず貯金をする貯金方法です。とはいっても常に決まった額を貯金するのではなく、日によって貯金額を変えていきます。

日々の貯金額は『月の数字』と『日の数字』を組み合わせた金額を貯金箱に入れます。例えば

- 1月1日→11円

- 2月11日→211円

- 11月5日→115円

・・・と言った感じです。

10月以降は1日1,000円以上貯金に回す計算になるのでやりくりが難しくなるかもしれません。しかしこの方法で毎日貯金をすれば1年で約18万円の貯金が貯められる計算になります。

また1月1日から1円ずつ増やしていく貯金方法もあります。

具体的には1月1日に1円貯金し、1月2日には2円貯金する・・・と言った感じです。どんなに貯金額が膨れ上がっても12月31日の365円が最大ですので大きな負担にはならないはず。

仮に1日1円ずつ増やして貯金をしても1年で約67,000円貯められます。毎日続けるのが365日貯金のポイントなので貯金するのを忘れない対策も考えておくといいでしょう。

新札貯金

新札貯金とは、買い物した時のおつりや銀行でお金を引き出した際に新札だけは使わずにとっておく・・・という貯金方法です。

新札を見ると

・・・と感じる人もいると思います。そんな気持ちを汲み取って、新札が自分の手元にきたら使わずに貯金に回せばお金も貯まるし新札を手放すこともなくなりますよね?

新札貯金のメリットとしては1回の貯金額が大きい点です。新札貯金は“紙幣”が対象となるため、どんなに少なくても1,000円以上を貯金に回せます。

デメリットとしては新札が来ないと貯金ができないため、毎月安定した貯金ができない点。楽しさや新札を手に入れた嬉しさを重視した貯金方法なので他の貯金方法と併用して取り組むのをおすすめします。

つもり貯金

つもり貯金とはお金を使った“つもり”になって財布かお金を抜いてお金を貯めていく貯金方法です。

例えば

- 外食に行った“つもり”で3,000円貯金する

- 服を買った“つもり”になって5,000円貯金する

- コンビニでお菓子を買った“つもり”で500円貯金する

・・・といった感じ。実際はお金を使っていないのですが財布からお金が減っているため無駄遣いや衝動買いを抑制する効果があります。

特にどうしても欲しいものがある時につもり貯金でお金を貯めると、誘惑に負けずに目標金額まで貯めきれるのではないでしょうか。日ごろ衝動買いが多い人にはオススメの貯金方法です。

歩数貯金

歩数貯金とは歩いた歩数に応じて貯金をする貯金方法です。例えば

というルールを決めて毎日歩数を計算し、歩数に応じた金額を貯金箱に入れます。

歩数貯金をする場合、毎日の歩数とルールの設定が大切になってきますが『Finbee』というアプリを利用するとスムーズに取り組めます。

Finbeeでは「おつり貯金」や「つみたて貯金」などが自動でできる貯金アプリですが、その中に「歩数貯金」があります。Finbeeを利用するには指定する金融機関の口座が必要だったり初期設定をしないといけませんが、一度設定をすればあとは毎日歩くだけで貯金ができるようになります。

制度を利用して節税を心がける

食費や固定費など実際にお金を払っている支出以外にも“税金”も節約を考えるべき支出の1つです。しかし支出として“税金”を意識している人は割と少ないのではないでしょうか?

特にサラリーマンやOLなど会社に勤めている人は税金が会社の給料から天引きされています。つまり税金は知らない間に支払っているため“払っている”という感覚がありません。

しかし近年誰でもできる節税効果のある制度が増えてきました。特に次の3つの制度は毎年納める税金に大きな影響を与えるため知識として知っておくといいと思います。

所得控除の申請

所得控除とは特定の条件に当てはまる場合、所得金額から一定の金額が差し引かれる制度を指します。納税額は“所得”の金額に応じて決められるため所得額が控除によって少なくなれば納税額も少なくなります。

所得控除は条件などによって細かく分類されます。具体的には以下の13の控除があります。

| 控除の種類 | 控除が受けられる条件 |

| 基礎控除 | 誰でも受けられる控除 |

| 配偶者控除 | 納税者本人に所得税法上の控除対象配偶者がいる場合に受けられる控除 |

| 扶養控除 | 納税者本人に所得税法上の控除対象扶養親族がいる場合に受けられる控除 |

| 障害者控除 | 納税者本人もしくは控除対象配偶者や扶養家族が所得税法上の障害者に該当する場合に受けられる控除 |

| 雑損控除 | 災害・盗難・横領などで納税者・納税者と生計を同じくする親族の資産が損害を受けた場合に受けられる控除 |

| 医療費控除 | 納税者・納税者と生計を同じくする親族が医療費を支払った場合に受けられる控除 |

| 社会保険料控除 | 納税者・納税者と生計を同じくする親族が社会保険料を支払った際に受けられる控除 |

| 勤労学生控除 | 納税者が所得税法上の勤労学生である場合に受けられる控除 |

| 寡婦・寡夫控除 | 納税者が離婚したり配偶者と死別などによって寡婦(寡夫)になった場合に受けられる控除 |

| 生命保険料控除 | 納税者が保険料(生命保険、介護医療保険、個人年金保険)を支払った際に受けられる控除 |

| 地震保険料保険 | 納税者が地震保険料を支払った際に受けられる控除 |

| 寄附金控除 | 国、自治体、特定公益増進法人などに寄附をすると受けられる控除 |

※各所得控除には控除を受けられる条件があります。各控除が受けられる条件については下記参考サイトをご参照ください。

控除を受けるには年末調整や確定申告が必要になりますし、必要な書類も用意しないといけません。詳細については会社の経理に相談したり住まいを管轄している税務署に行くと親切に教えてもらえます。

ふるさと納税

ふるさと納税とは自分が生まれた地域や好きな自治体を選んで寄附ができる制度のことで、寄付した金額に応じて所得控除(寄附金控除)が受けられます。

ふるさと納税では2,000円を超えた金額が控除額となります。例えばA市にふるさと納税として10,000円寄付した場合、寄付した翌年に確定申告を行うと寄附金控除として所得から8,000円差し引かれます。

またふるさと納税によって自治体に寄附をすると、自治体から返礼品として地域の特産品などがいただけます。そのため

という理由でふるさと納税を積極的に利用している人も少なくありません。控除によって2,000円を超える金額は返ってくる計算になりますから

“実質2,000円で地域の特産品を買える”

・・・というのがふるさと納税です。

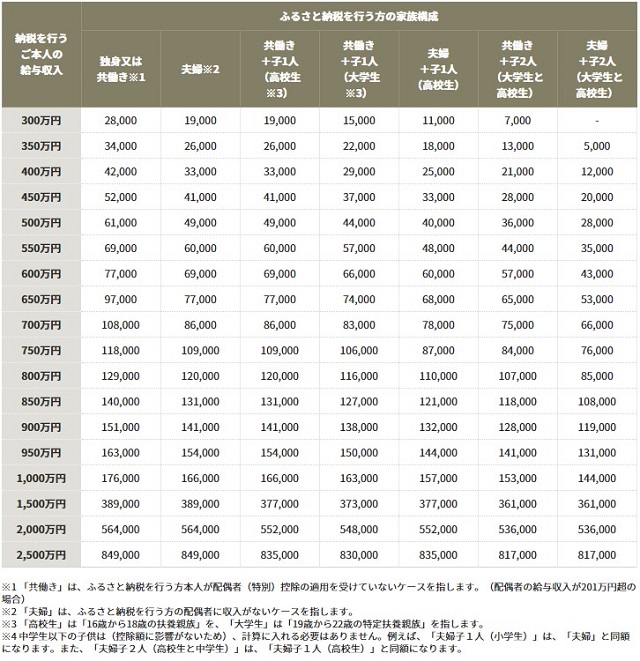

ただし、ふるさと納税によって寄附できる金額は年収や家族構成によって上限が決まっています。

ふるさと納税サイト「ふくさとぷらす」ではふるさと納税によって寄付できる金額の上限が年収と家族構成別が表になった紹介されています。

またふるさとぷらすでは各々のふるさと納税の上限がシミュレーションで計算できます。今後ふるさと納税を始めようと考えているのであれば、参考までにご自分が寄附できる金額の上限を調べてみてはいかがでしょう。

iDeco

iDecoとは正式名称『個人型確定拠出年金』と言い、老後の資金を今から積み立てる貯蓄制度を言います。iDecoに加入すると毎月決まった金額をiDecoの口座に入金する必要があるのですが、入金額がそのまま所得控除の対象となります。

iDecoで積み立てたお金は保険や投資信託などの金融商品を購入して資産運用します。資産運用によって出た運用益も非課税となるため、税金面では他の投資信託よりも優遇されていると言っていいでしょう。

ただし、iDecoに加入すると最低でも60歳までは口座のお金は引き出せません。またiDecoの口座を開設・維持するための手数料も発生するのもデメリットの1つです。

またiDecoへの掛け金は職業によって上限が決められています。具体的な上限額は以下の通りです。

| 職業 | 上限金額 |

| 自営業 | 月額6万8000円 |

| 専業主婦 | 月額2万3000円 |

| 会社員(企業年金なし) | 月額2万3000円 |

| 会社員(企業年金あり) | 月額1万2000円or2万円 |

| 公務員 | 月額1万2000円 |

出典:iDeco公式サイト

最低掛け金はどの職業でも5,000円になっています。iDecoを始める際は自分の生活に支障が出ない金額を見定めてから始めましょう。

空いた時間を使って副業に取り組む

貯金をするためには“収入がある”のが絶対条件です。収入が多ければ多いほど貯金に回せるお金は増えていきます。

収入を増やす選択肢は職業や年齢によって異なります。中でも誰でも始められるのが“副業”ではないでしょうか?

昔の副業と言えば、本業(会社勤め)が終わった後にアルバイトに行ったり、主婦であればパートを掛け持ちしたり・・・という選択肢が主だったと思います。しかし近年はインターネットを活用した“在宅ワーク”を中心に副業の仕方も多岐にわたっています。

例えば

- クラウドソーシング

- ポイントサイト

- ブログ運営

- アフィリエイト

などなど。

また株式投資などもオンラインで取引できるようになったうえに、少額から株を購入できる証券会社も出てきました。さらにはつみたてNISAのように運用益が非課税になる資産運用制度もあります。

・・・については、各副業の特徴を理解してできそうなものを始めてみるのが良いでしょう。下記ページでサラリーマンにおすすめの副業を紹介しているので参考にしてください。

まとめ

何度も貯金を始めては挫折をしてきた人からすると

と感じるかもしれません。しかし、きちんとポイントを押さえた方法で貯金に取り組めば誰でも簡単に“貯金できる人”になれます。

また、考え方やルールを工夫するだけで楽しくお金が貯められる方法もあります。当ページで紹介した5つの方法を参考に、自分の性格や生活習慣にあった貯金方法を始めてみてはいかがでしょう。